不動産融資

融資の活用は非常に重要です。適切な融資条件で資金を調達することで、

投資リターンを最大化することが可能となります。

大きく差が出る不動産投資の“融資”

不動産投資を始められたばかりの方で多いのが、投資対象を探す際に分かりやすい物件の利回りや立地ばかりに注目してしまい、融資を戦略的に活用することの価値を見落としてしまう、という事です。

しかし、実は2棟、3棟と良い融資条件で物件の購入を進めている方や、不動産投資での手取り額が本業の給与額を上回り、早期退職を実現している方は融資を戦略的に活用されているケースが多くあります。

これから不動産経営を始めようという方には是非当記事を参考に、物件選びや業者選びに取り組む前に、“融資戦略”をしっかりと計画し、行動に移して頂ければと思います。

そもそも融資とは何か?

「融資」というと聞き慣れないかもしれませんが、金融機関からお金を借りることで、「ローン」と言うと分かりやすいですね。

車を買うための融資は自動車ローン、マイホームを買うための融資は住宅ローンと言われますが、投資用のアパートを買うための融資はアパートローンもしくは、プロパというものがあります。

アパート購入にあたって融資をしてくれる金融機関はいくつかありますが、金融機関によってその融資条件(融資額・金利・返済年数・保証人の必要性など)は変わります。

また、どういった人にお金を貸すのかという融資基準も金融機関ごとに違ってきます。同じ物件を購入するにしても、どういった条件で融資を受けるかによって月々のキャッシュフローや投資効率は変わってきます。

アパート経営と融資は切っても切れない関係なのです。

アパートローンと住宅ローンはどう違う?

アパートローンと住宅ローン、どちらも物件に対する融資ではありますがその用途は異なります。融資を受ける本人や、その家族が住むための物件を購入する時に使う融資が住宅ローン。本人以外の人に住んでもらって、家賃収入を得る目的で物件を購入するときに使う融資がアパートローンです。

住宅ローンは、借りる本人の年収や勤務先などから個人の返済能力を見られ、その評価によって融資額が決まります。一般的に年収の6倍~7倍の融資額が上限と言われています。

しかし、アパートローンの場合は年収500万円の人に対して5,000万円~7,000万円、もしくはそれ以上の融資が出る場合もあります。これは、アパートローンの審査では、借りる本人の返済能力だけでなく、購入しようとしている物件の収益性と建物と土地の価値も重視しているからです。

住宅ローンでマイホームを買うと幸せは生まれますが、お金は生まれません。お金を生まない物件を金融機関は「負債」と見なします。

一方、アパートローンで買ったアパートからは毎月家賃収入が入ります。金融機関に言わせれば、お金を生む物件は「資産」です。

お金を貸す側の立場で考えると、貸したお金で購入する物件で長期的に安定した家賃収入を得られ、その家賃収入の中から確実にローン返済をしてもらえることが分かっていれば、安心しますよね。だからこそ住宅ローンと比べてアパートローンの場合は、多額の借入ができる可能性があるのです。

「人からお金を借りてはいけない」は間違った思い込み

子どもの頃、親から「人からお金を借りてはいけない」と注意された覚えはありませんか?「借金で身を滅ぼす」という言葉もあるように、借金=不幸のはじまりのようなイメージを持つ方も少なくないのではないでしょうか。

しかし不動産投資とは借金(=融資)を上手く活用するからこそ成立し、儲かる仕組みです。例えば以下のケースであれば、あなたはどうしますか?

≪不動産投資例≫

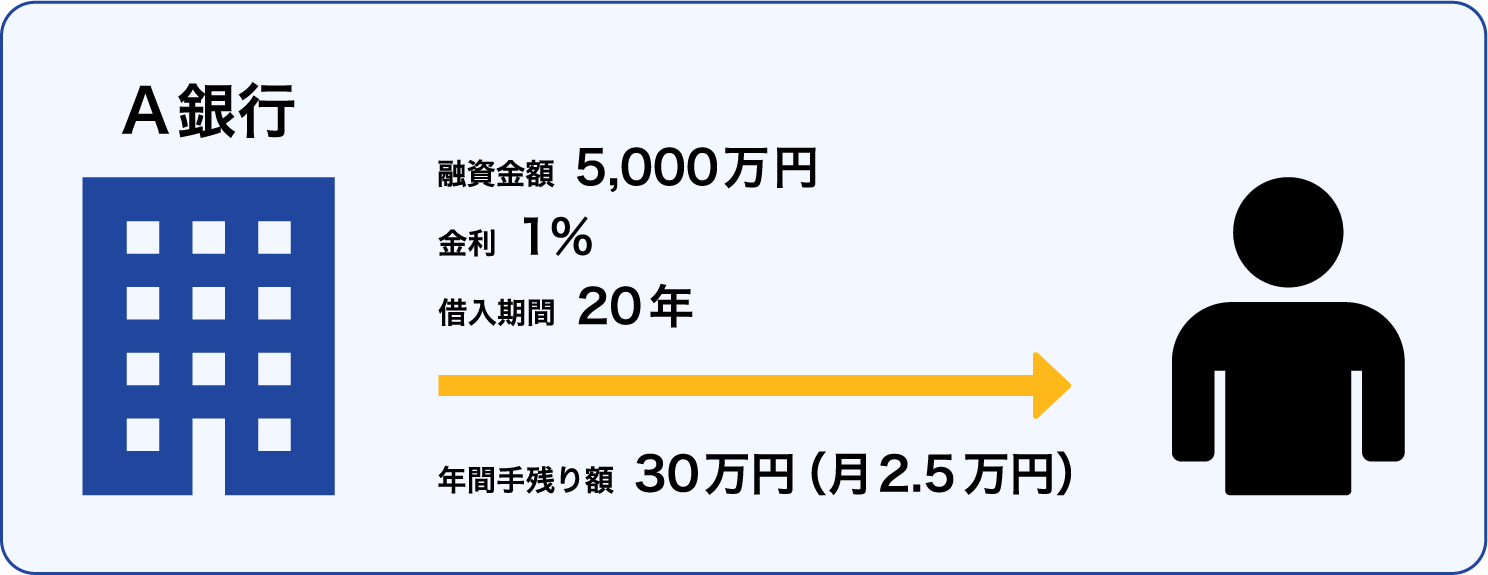

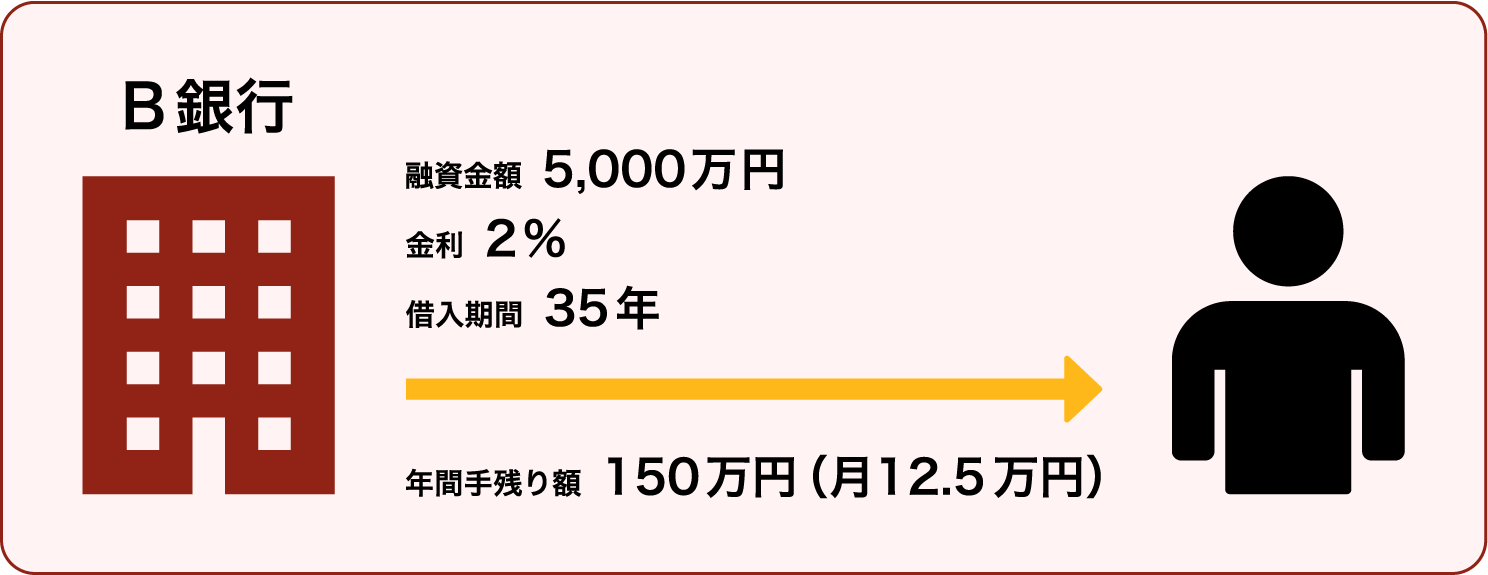

同じ物件に対して、A銀行とB銀行がそれぞれ以下の条件で融資をしてくれることになりました。

【A銀行】融資金額5,000万円、金利1%、借入期間20年

【B銀行】融資金額5,000万円、金利2%、借入期間35年

A銀行の方が金利は低く、借入期間も短いです。その分利息もB銀行に比べて少なく済み、何より借金=悪であれば早く返してスッキリしてしまいたいですよね。20年間でローン返済が終われば、21年目からは毎月数十万円の手取り収入も見込めます。

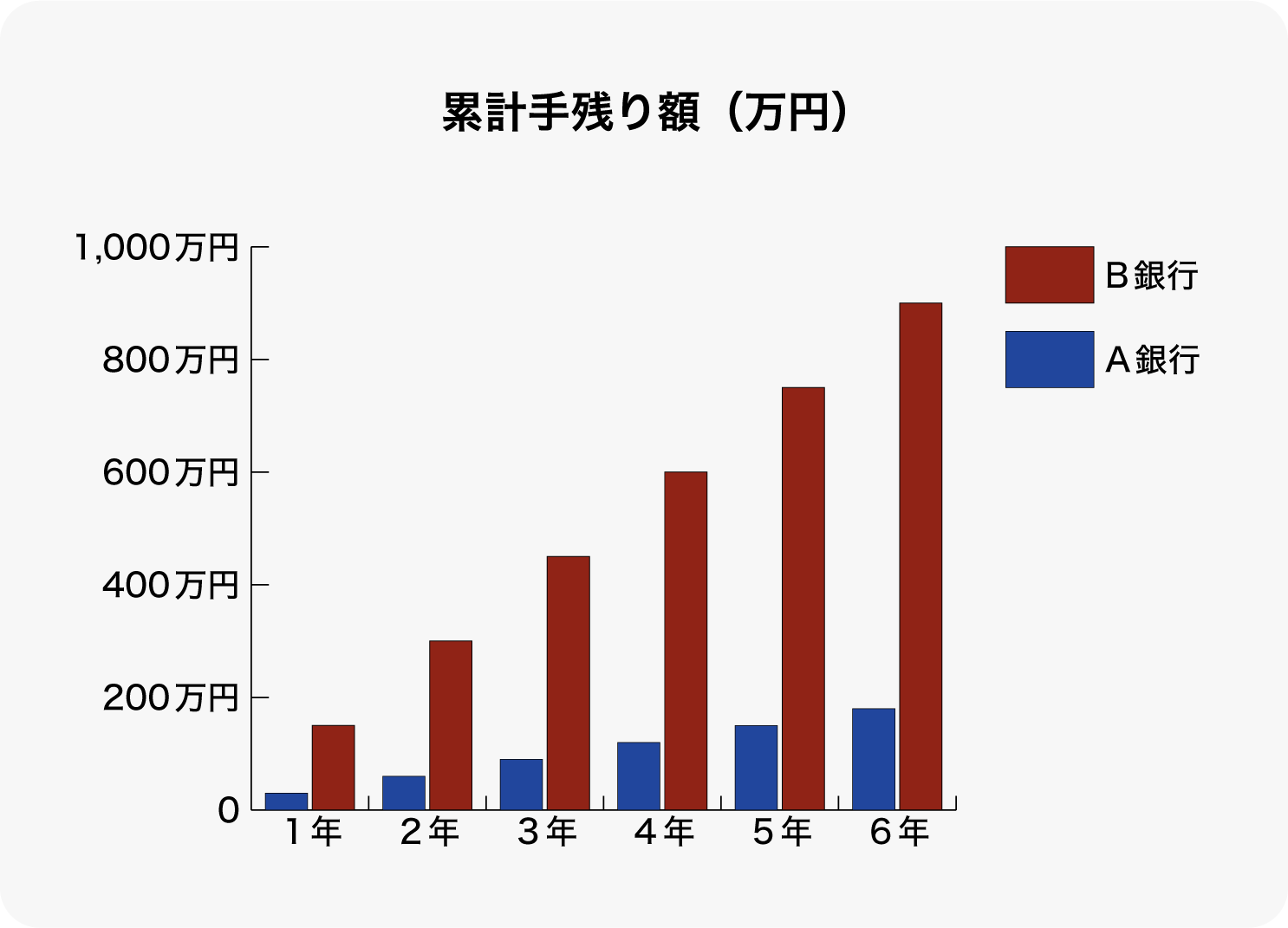

一見A銀行の方が美味しい話に聞こえますが、シミュレーションをしてみるとどうでしょうか。以下の表はA銀行とB銀行の融資条件に基づいて、年ごとの手取り額を比較したものです。

【A銀行】1年目~20年目の年間手残り額30万円(月2.5万円)

【B銀行】1年目~35年目の年間手残り額150万円(月12.5万円)

この表から分かるように、B銀行の方が借入期間が長いため、月々の手取り額だけでなく、年間および累計手取り額も大きくなっています。これにより、B銀行を利用することで、不動産投資のリスクを軽減し、資産形成のスピードを早めることができることが示されています。

A銀行の場合は、借入期間が短いため月々の返済額も大きく結果として手残り額は少なくなってしまいます。月々の手残り額が2.5万円では、突発的な修繕費や空室が出てしまったら家賃収入では賄いきれず赤字です。

B銀行の場合は、借入期間が長いため年間150万円が手元に残ります。

これだけあれば、仮に数ヶ月~1年ほど空室の期間が続いてしまったとしても、赤字になることはありません。

もちろん支払い金額は利息が高く借入期間が長い分B銀行の方が多くなりますが、A銀行よりリスク対策が出来ることは明らかです。

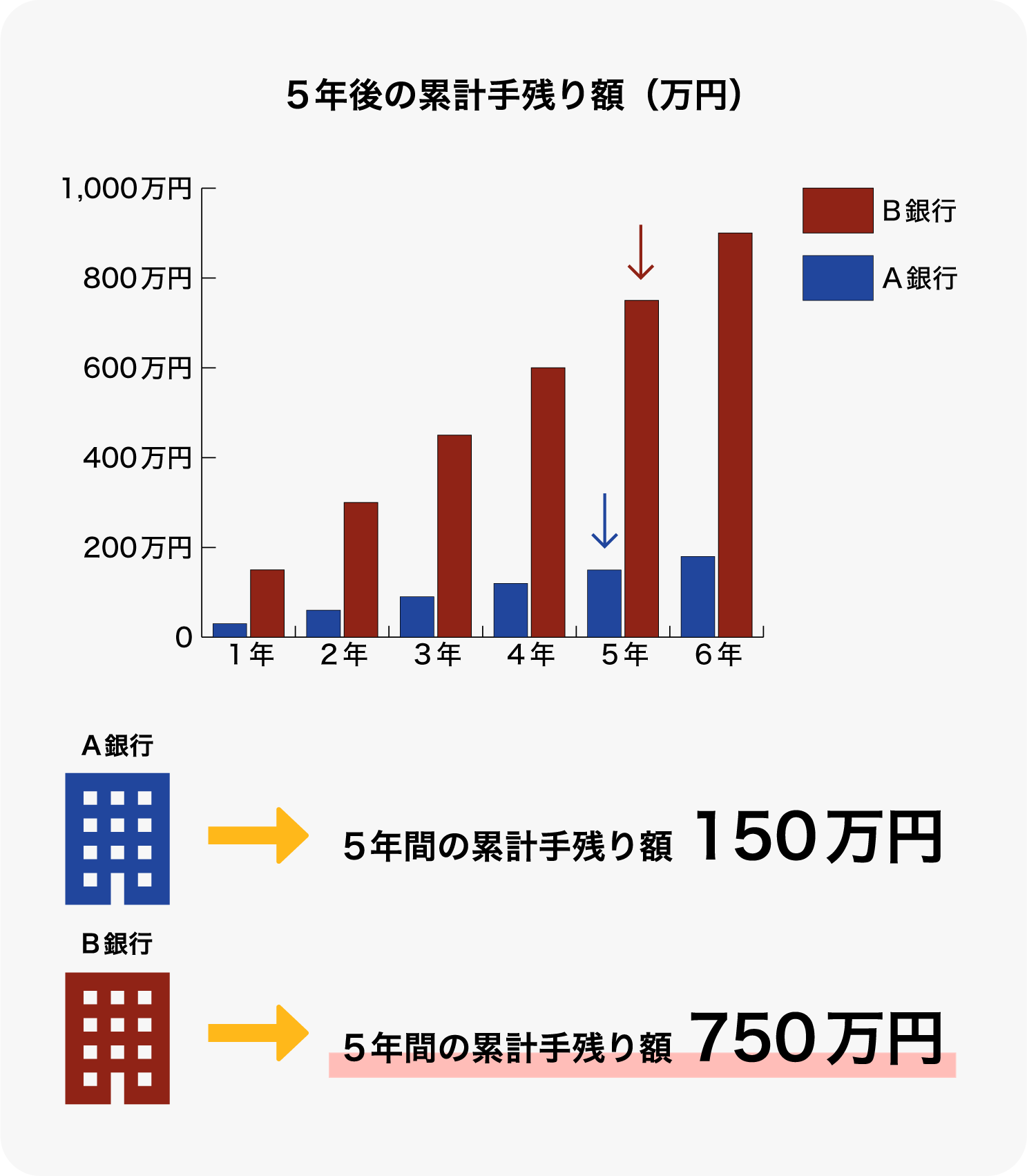

また、5年後、6年後を見てみるとどうでしょうか。

【A銀行】5年後の累計手残り額150万円

【B銀行】5年後の累計手残り額750万円

A銀行とB銀行それぞれの場合では、なんと5倍もの差が開きます。

1棟購入するための自己資金額が500万円程度だとすれば、B銀行を利用していれば5年目には十分に貯まり、次の物件を購入できます。

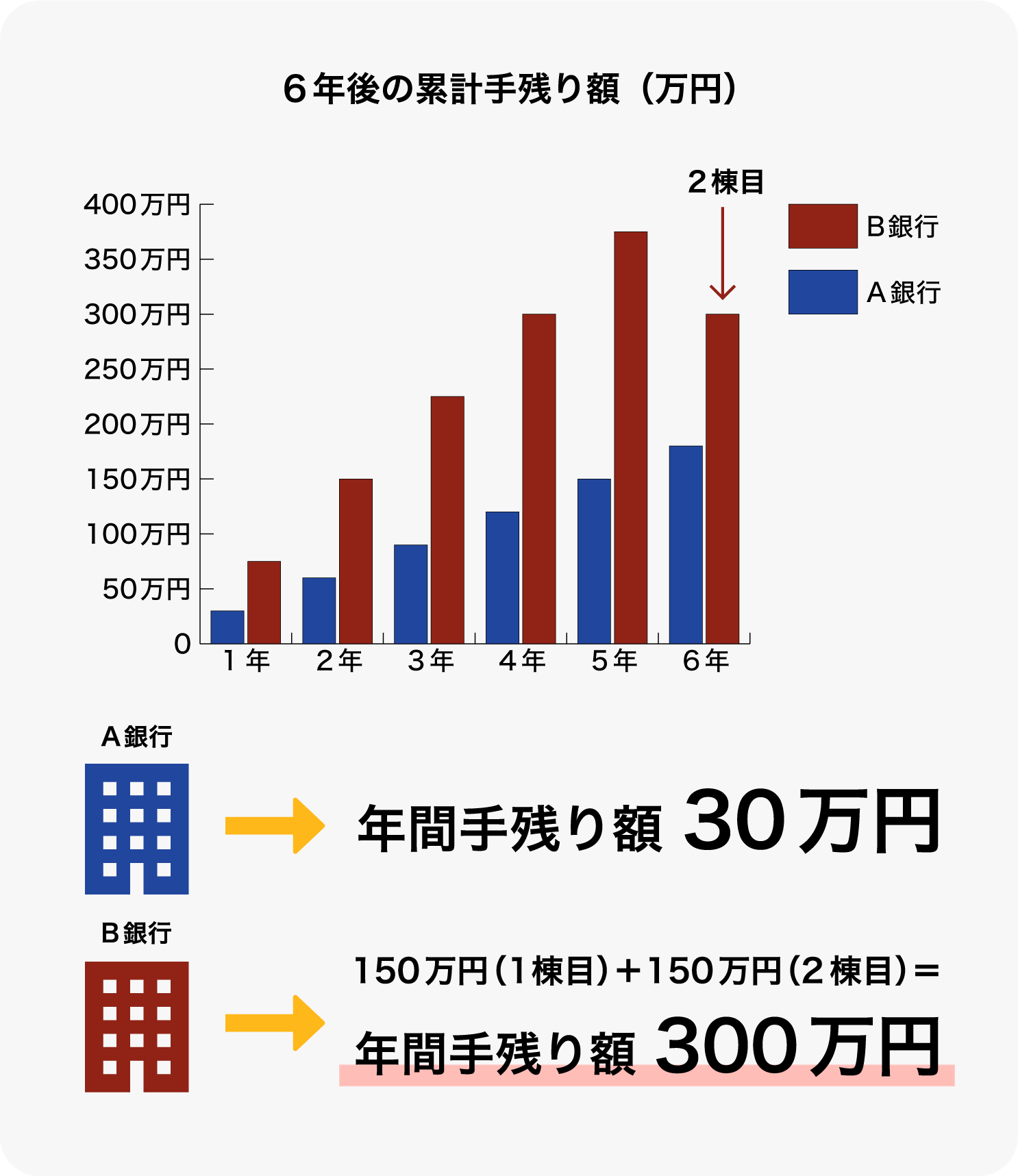

【A銀行】6年後の年間手残り額30万円

【B銀行】6年後の年間手残り額

150万円(1棟目)+150万円(2棟目)= 合計300万円

このように、 融資を上手く活用するかしないかにより、資産形成のスピードには大きな差が生まれます。

以下はA銀行とB銀行の融資条件に基づいた手取り額の計算と比較を示す表です。家賃収入からローン返済費・管理費・固定資産税・その他運用経費を差し引いて算出した月々の手残り額、5年後および6年後の累計手残り額を示しています。

この表を通じて、B銀行の方が借入期間が長いため月々の手残り額が多く、また5年後および6年後の累計手残り額も大きいことが分かります。

※A銀行・B銀行それぞれの手残り額の計算には、家賃収入からローン返済費・管理費・固定資産税・その他運用経費を差し引き、算出しておりますが、分かりやすくするため、購入初年度にかかる不動産取得費のみ含めておりません。

不動産の融資は目的とテクニックが大切

以上が不動産投資に対するローンの概要と、それを活用した融資戦略の考え方についてです。これから不動産投資を始めようとする方は、是非もう一度その目的を思い出してください。給与収入以外の副収入を得るため、老後の私的年金を作るため、貯まった資産を運用するため、節税のため…。

目的はそれぞれだと思いますが、「良い立地に物件を持つこと」や「利回りの良い物件を購入すること」ではないかと思います。

不動産投資で成功するためには、もちろん立地や利回りも大切ですが融資も大きく関係します。

仮に、今の金融機関での融資が不利なものだと感じたら一度LEAFにご相談ください。オーナー様に有利な銀行から借り直す“借換”を行うことで、今の返済額を減らすことができるかもしれません。

LEAFは長年のご愛好もあり、すでに数百の銀行とお取引をさせていただいております。その中からオーナー様一人一人に合った金融機関をご紹介致します。ご相談は無料ですので、ぜひ最適な融資戦略をご提案させてください。

不動産融資についてのわかりやすい動画をまとめてありますのでこちらからご覧ください。

不動産投資において、金融機関との良好な関係は成功の鍵です。 この再生リストでは、融資のスムーズな通し方から購入すべきアパートの選び方まで、 金融機関とのウィンウィンな関係を築くためのノウハウを提供します。